Diese Website verwendet Cookies, damit wir dir die bestmögliche Benutzererfahrung bieten können. Cookie-Informationen werden in deinem Browser gespeichert und führen Funktionen aus, wie das Wiedererkennen von dir, wenn du auf unsere Website zurückkehrst, und hilft unserem Team zu verstehen, welche Abschnitte der Website für dich am interessantesten und nützlichsten sind.

Kunde

Für den Kunden, eine der fünf größten Banken in Europa, haben wir ein Modell zur Vorhersage der Kundenabwanderung entwickelt.

Herausforderung

Wenn Kunden abwandern, verlieren die Banken potenzielle Einnahmen. Die Gewinnung neuer Kunden erfordert wiederum mehr Geld als die Bindung bestehender Kunden.

Bislang hatte die Bank mit einem eigenen Modell gearbeitet, das die Kundenabwanderung vorhersagte, anstatt direkt zu ihrer Reduzierung beizutragen. Die Struktur des Modells erlaubte es der Bank nicht, das Richtige zu tun, da Signale der Kundenabwanderung immer zu spät erkannt wurden. Dies bedeutete, dass das Modell aufgrund des verwendeten Ansatzes nicht auf die Geschäftsziele abgestimmt war.

Lösung

Analyse des Geschäftsbedarfs und des bestehenden Modells

In einem Workshop mit dem Kunden analysierten wir seine geschäftlichen Bedürfnisse und die Mängel des bestehenden Modells. Wir kamen zu dem Schluss, dass es zu spät wäre, den Kunden zu halten, wenn wir zum Beispiel feststellen würden, dass der Kunde das Konto erst dann kündigen wollte, wenn kein Gehalt mehr auf seinem Konto eingeht. Dies war eine der Voraussetzungen, auf denen das bestehende Modell beruhte.

Wichtig ist, dass der eigentliche Zweck der Erstellung des Modells darin besteht, die Kontowechselrate zu verringern. Die vorausschauende Kündigung ist nur ein Instrument, das früh genug eingesetzt werden sollte, nachdem ein Kunde sich entschlossen hat zu gehen, um eine Chance zu haben, den Kunden zu behalten.

Verbesserung des bestehenden Bankenmodells

Um die Wahrscheinlichkeit des Kontowechsels eines Kunden einzuschätzen, haben wir beschlossen, auf subtilere Signale zurückzugreifen. Dazu zählen Aktivitätsänderungen der Kontoinhaber, z.B. wenn eine Verringerung der Zahl der ausgehenden Überweisungen festzustellen ist.

Die Signale sind früh genug erkennbar, um Maßnahmen zur Verringerung von Kontowechseln zu ergreifen. Wir konfigurierten eine interne Vor-Ort-Infrastruktur und entwickelten den entsprechenden Code, um den Modellbildungsprozess auf relativ großen Daten durchzuführen.

Das Modell wurde auf herkömmliche Weise erstellt: mit monatlichen aggregierten Daten, die das Verhalten von mehreren Millionen Kunden beschreiben.

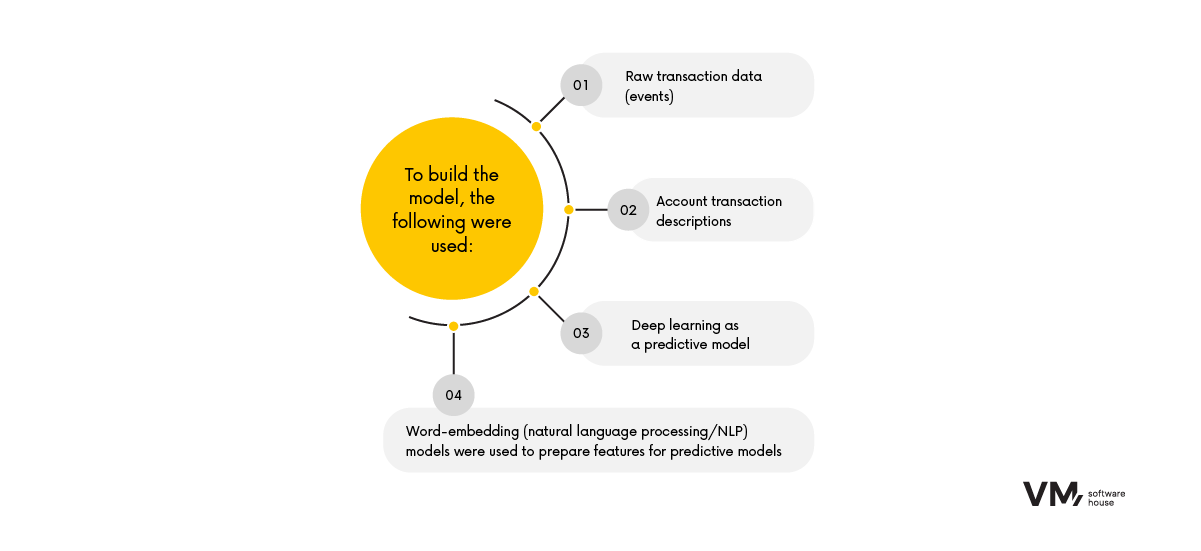

Wir haben zusätzliche Experimente mit nicht standardisierten Ansätzen und nicht-aggregierten, atomaren Daten durchgeführt, die wir unter anderem verwendet haben:

- Rohe Transaktionsdaten (Ereignisse)

- Beschreibungen von Kontobewegungen

- Deep Learning als Vorhersagemodell

- Word-Embedding (Natural Language Processing / NLP) Modelle zur Vorbereitung von Merkmalen für Vorhersagemodelle. Damit ist es möglich, Textdaten in eine numerische Form umzuwandeln, die Algorithmen für maschinelles Lernen verstehen können. Darüber hinaus kann man damit das kontextuelle Wesen von Wörtern, ihre Ähnlichkeit und Beziehung zu anderen Wörtern erfassen.

Ergebnisse

- Senkung der Kontowechselrate um 6 % ihres Wertes.

- Vertrautmachen des Data-Science-Teams der Bank mit neuen Modellierungsansätzen, die auf andere Probleme angewendet werden können (Know-how-Transfer).

- Die von uns aufgebaute Computerinfrastruktur wurde zur Lösung anderer Modellierungsprobleme verwendet.

Technologien

Design, Entwicklung, DevOps oder Cloud - welches Team brauchen Sie, um die Arbeit an Ihren Projekten zu beschleunigen?

Chatten Sie mit unseren Beratungspartnern, um herauszufinden, ob wir gut zusammenpassen.