Die Künstliche Intelligenz hat ein Niveau erreicht, das sie für den professionellen Einsatz in der Finanzindustrie in Form des Kundenservice-Chatbots interessant werden lässt. Dabei sind konkrete Anwendungsszenarien und die Kompatibilität zu vorhandenen IT-Systemen in Banken sowie die ausgereiften Kommunikationsfähigkeiten eines modernen Banken-Chatbots nur einige der herausragenden Merkmale dieser wegweisenden und zukunftsträchtigen Technologie.

Inhaltsverzeichnis

Produktname und Zusammenfassung der Vorteile

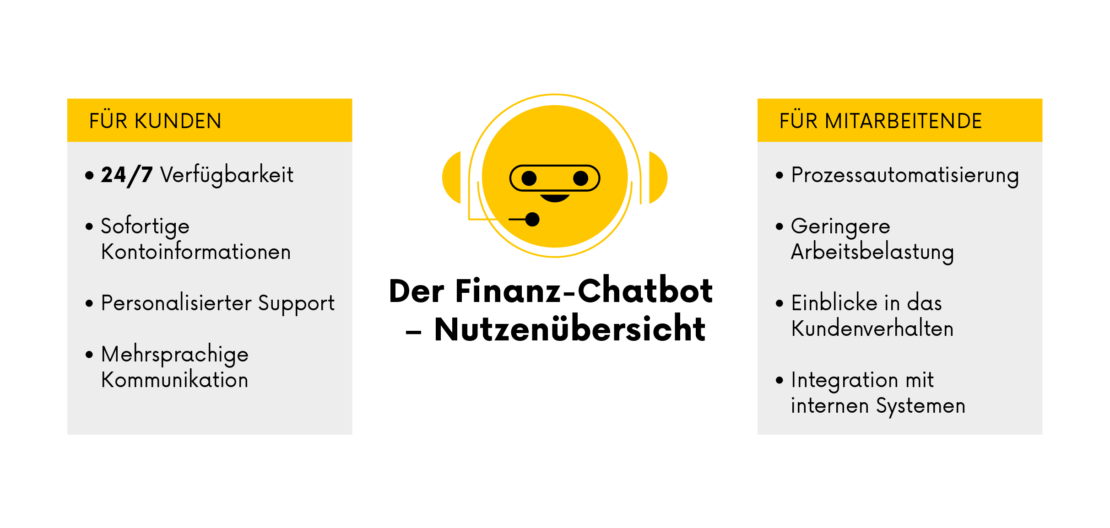

Der Finanz-Chatbot ist ein intelligenter Assistent, der speziell für den Einsatz in Banken entwickelt wurde, um z.B. in der Kundenberatung zu unterstützen. Er lässt sich problemlos in bestehende IT-Systeme integrieren und ist in der Lage, Kundengespräche automatisiert zu führen. Dabei versteht er sowohl gesprochene wie geschriebene Sprache und die Antworten erfolgen in Echtzeit.

Doch nicht nur für die Kunden ist der Banken-Chatbot eine Hilfe. Auch Mitarbeiter können in natürlicher Sprache mithilfe des Chatbots Datenabfragen durchführen. Der Chatbot kann Kundendaten analysieren und daraus resultierende Informationen ableiten, automatisierte Aufgaben und sogar gleichzeitig anfallende Anfragen übernehmen und zuverlässig bearbeiten.

Welche Aufgaben der Chatbot für Sie übernimmt und welche Zugriffsrechte er auf welche Daten erhält, entscheiden Sie. So entsteht eine maßgeschneiderte Lösung, die zum einen den Anforderungen Ihres Unternehmens gerecht wird und Ihnen zum anderen die Entscheidungshoheit zusichert.

Vorteile für die Benutzer

Der Chatbot im Bankenwesen ist ein Assistent, der nicht an Arbeitszeiten gebunden und deshalb rund um die Uhr verfügbar ist – auch an Sonn- und Feiertagen. Wartezeiten entfallen und Nutzer, die in Warteschleifen ihr Dasein fristen, gehören der Vergangenheit an.

Die Bedienung des Chatbots ist intuitiv und er ist in der Lage, sich in unterschiedlichen Sprachen mit dem Benutzer zu kommunizieren. Dabei hat er Zugriff auf alle relevanten Informationen und Kunden bekommen beispielsweise Kontenauskünfte, ohne sich zeitaufwändig durch komplizierte Menüs klicken zu müssen und versendet Dokumente bei Bedarf. Dabei kommuniziert der Chatbot mit Kunden wie Mitarbeitern auf einer persönlichen Ebene, problemlos auch auf mobilen Endgeräten. Er kennt sein Gegenüber und sorgt so für eine höhere Zufriedenheit der Nutzer.

Wie wir es machen – unsere Methodologie

Die Basis für unsere Arbeit bildet unser sogenanntes 4D-Modell:

- Discover

- Definition

- Delivery

- Direction

Bei dem 4D-Modell handelt es sich um einen strukturierten Prozess, der von der Analyse bis zur Weiterentwicklung alle Phasen umfassend abdeckt, wobei mittels einer Machbarkeitsanalyse vorab geprüft wird, ob und wie das Projekt technisch umsetzbar ist.

Die Gestaltung des Finanztechnologie-Chatbots zielt auf leichte Verständlichkeit und einen hohen Nutzwert ab. Er wird Schritt für Schritt anhand eines transparenten Projektplans aufgebaut, in die bestehende IT-Landschaft integriert und unterliegt einem kontinuierlichen Verbesserungsprozess. Dieser offene Ansatz verdeutlicht den Fokus auf nachhaltiges Wachstum in der Gestalt, dass der Bot langfristig nutz- und anpassbar ist.

Beispielagenda

Die Vorgehensweise für die Implementierung eines automatisierten Kundenservices in Banken hängt stark vom Einzelfall ab. Die folgende Agenda ist daher nur exemplarisch zu verstehen und wird Ihren Ansprüchen und Wünschen entsprechend angepasst beziehungsweise verändert.

- Kick-off und Zieldefinition – was sind die Erwartungen und Ziele aller Projektbeteiligter?

- Analyse der bestehenden Prozesse – wie wird aktuell mit Anfragen umgegangen?

- Identifikation der Benutzerbedürfnisse – was erwarten Kunden und Mitarbeiter?

- Technologischer Rahmen und Architektur – was ist die passende Technik und Struktur?

- Datenquellen und -qualität bewerten – welche Daten stehen zur Verfügung?

- Schnittstellenplanung – mit welchen Systemen soll der Chatbot verbunden sein?

- Prototyping und Testing – wie schlägt sich eine erste Testversion im internen Versuch?

- Integration und Deployment – der fertige Bot wird im Live-System aktiviert

- Schulung und Go-Live – Schulungen für alle Mitarbeiter und offizieller Start des Chatbots

- Feedback und kontinuierliche Optimierung – Rückmeldungen sammeln für die Weiterentwicklung

Was du gewinnst

Chatbot-Anwendungen in der Finanzindustrie sind zweifellos ein Game-Changer. Die Arbeitsabläufe werden deutlich schneller und einfacher. Die Chatbots im Bankenwesen entlasten das eigene Personal bei einer ganzen Reihe von Standardanfragen, wiederkehrende Aufgaben wie Adressänderungen oder Kontoabfragen werden voll automatisiert und in letzter Konsequenz sorgen die Prozessverbesserungen in ihrer Gesamtheit sowie die schnellen Reaktionszeiten für eine deutlich höhere Kundenbindung.

Ebenfalls von hohem Interesse sind die dadurch gewonnenen neuen Daten das Kundenverhalten betreffend, die für das Marketing oder die Produktentwicklung genutzt werden können. Doch nicht nur die Qualität der gewonnenen Daten wird so erhöht, auch in der Menge kann das automatisierte System überzeugen, ohne dabei zusätzliche Personalkosten zu generieren.

Der Chatbot bietet einen deutlichen Wettbewerbsvorteil und wirkt sich ab dem Tag der Einführung positiv auf den wirtschaftlichen Erfolg Ihres Unternehmens aus.

Nächste Schritte – 4D-Modell

Unser 4D-Modell ist in 4 Phasen unterteilt. Die 4 Phasen sind…

- Discovery I Es wird ermittelt, über welche Fähigkeiten der Chatbot verfügen soll

- Definition I Die Ziele werden festgelegt und die Prozesse geplant

- Delivery I Der Chatbot wird entwickelt, getestet und gestartet

- Direction I Nach der Einführung wird der Bot kontinuierlich verbessert

Für die Durchführung des Projektes werden die einzelnen Rollen der Beteiligten klar festgelegt und ebenso die Kommunikation. So lassen sich Probleme frühzeitig erkennen und Gegenmaßnahmen einleiten. In diesem Zusammenhang ist es für die Ressourcenplanung wichtig, dass das Budget, das Personal sowie der Zeitrahmen möglichst realistisch eingeplant werden.

Alle Phasen des Projektes werden genau dokumentiert, sodass über die gesamte Dauer hinweg Transparenz besteht. Dieses Vorgehen ist unter anderem auch wichtig für die spätere Wartung. Ebenso gewichtig ist ein iteratives Feedbacksystem, dessen Rückmeldungen laufend in die Entwicklung mit einfließen.

Einführung in Chatbots und ihre Bedeutung für die Finanzbranche

Chatbots sind Teil der digitalen Transformation und gehören daher auf den Plan zur Modernisierung von Banken. Die KI-gestützte Kommunikation mit Kunden und Mitarbeitern steigert die Effizienz und Qualität enorm, indem sie nicht nur hilft, Kundenanfragen umgehend und rund um die Uhr zu beantworten, sondern auch interne Abläufe automatisiert.

Mithilfe des Chatbots können Kunden ihre Bankgeschäfte selbstständig und sehr schnell erledigen. Die Bank spart dadurch Personalkosten im Kundenservice, entlastet ihre Mitarbeiter im Callcenter-Betrieb und kommt gleichzeitig den modernen Kundenbedürfnissen entgegen, die zunehmend digitale, schnelle und unkomplizierte Services in Echtzeit erwarten.

Das konkrete Anwendungsbeispiel: Ein Kundenservice-Chatbot für eine Bank

Wir haben für Sie einige der häufigsten Anwendungsbeispiele aufgelistet. Diese Liste lässt sich um die Wünsche und Erwartungen Ihres Institutes ergänzen.

- Der Chatbot kann FAQs, die häufig gestellten Fragen, ohne menschliche Hilfe beantworten.

- Kunden können ihre Kontodaten abfragen und erhalten Auskunft zu Salden, Umsätzen oder Limits.

- Um Zahlungstermine nicht zu verpassen, erinnert der Bot über unbezahlte Beträge oder Zahlungstermine.

- Kunden können unkompliziert bestimmte Transaktionsdaten in normaler Sprache abfragen wie beispielsweise „Was habe ich am 12. Mai bezahlt?“

- Sollte die Notwendigkeit bestehen, kann der Bot den Kunden an eine Fachabteilung weiterleiten.

- Der Chatbot kann sowohl über normale Sprache als auch schriftlich kommunizieren.

- Kundenanliegen werden vom Chatbot analysiert, um der Bank zu helfen, Kundenbedürfnisse besser zu verstehen.

- Kunden können sich mithilfe des Bots durch Formulare, wie etwa Kreditanträge, führen und bei der Eingabe helfen lassen.

- Kunden können mithilfe des Bots einen Rückruftermin mit einem Berater vereinbaren.

Funktionen und Fähigkeiten des Finanz-Chatbots

Finanz-Chatbots basieren auf leistungsstarken KI-Sprachmodelle, mit deren Hilfe gesprochene Sprache erkannt und korrekt interpretiert wird. Er ist mit den für den Service freigegebenen internen Systemen zur Datenabfrage verknüpft und kann Kunden und Mitarbeitern mit entsprechend freigegebenen Diensten unterstützen.

Kundenakzeptanz und User Experience des Banken-Chatbots

Auch wenn laut Studien eine Mehrzahl von Bankkunden aktuell den menschlichen Umgang bevorzugt, sinkt deren Zahl stetig und die Studien zeigen eindeutig, dass sich dieser Trend fortsetzen wird, da gerade jüngere Menschen in der Mehrzahl Technologie offen sind und dem Umgang mit Banken-Chatbots positiv gegenüber stehen. Dies liegt auch daran, dass sich die Qualität der Sprachfähigkeiten rasant entwickelt.

Kundenrezension

Für eine Bank, die zu den 5 größten Banken Europas gehört, haben wir eine Software erarbeitet, die frühzeitig die Abwanderung von Kunden feststellt, um rechtzeitig Maßnahmen ergreifen zu können, um den Kunden zu halten, da die Neukundenwerbung mit erheblichen Kosten verbunden ist.

Unser Lösungsansatz ist die Auswertung der Kundendaten auf der Basis subtiler Anzeichen, wie etwa die Verringerung ausgehender Überweisungen oder grundsätzlich eines sich verändernden Nutzerverhaltens. Die Kontowechselrate sank darauf hin im ersten Anlauf um 6% und der Kunde zeigte sich sehr zufrieden.

Herausforderungen und Limitationen des Chatbots in der Praxis

Zurzeit stoßen Chatbots bei sehr komplexen Sachverhalten an ihre Grenzen. Oft tragen allerdings fehlerhafte oder veraltete Daten eine Mitschuld. Weitere Punkte sind Akzeptanzprobleme bei älteren Kunden sowie die fehlende emotionale Intelligenz der Chatbots sowie Datenschutzbedenken einzelner Nutzer, die allerdings unbegründet sind, da Chatbots strengen rechtlichen Regelungen unterworfen sind.

Datenschutz und Sicherheitsaspekte beim Einsatz von Chatbots im Finanzsektor

Der Chatbot erfüllt die rechtlichen Vorgaben zum Datenschutz in der EU, die in der DSGVO verortet sind. Sowohl eingehende als auch ausgehende Informationen sind sicher verschlüsselt und der Zugriff auf bestimmte Informationen ist über ein Zugriffsmanagement klar geregelt. Parallel werden aus Gründen der Nachvollziehbarkeit alle Nutzeraktionen protokolliert und gespeichert und die Server, auf denen der Bot betrieben wird, sind ebenfalls sicher und zertifiziert.

Fazit und Ausblick: Die Zukunft der Chatbot-Technologie in der Finanzbranche

Die Entwicklung in dem KI-Sektor insgesamt ist sehr stark, sodass Chatbots immer besser darin werden, individuelle Nutzerwünsche zu erkennen und auf die einzelne Person einzugehen. Zukünftig werden Chatbots zudem in der Lage sein, Bilder oder Dokumente zu analysieren und Kunden werden in Zukunft nahtlos zwischen verschiedenen Kanälen (Omnichannel) wechseln können wie Telefon, App oder Website, ohne Informationen zu verlieren. Darüber hinaus wird der Chatbot tiefgreifendere Analysen durchführen können mit präziseren Prognosen zu weiteren Verläufen oder Abläufen, die Sprachqualität wird sich weiter verbessern und die KI wird Standardtechnologie in Banken sein, wie es das Online-Banking heute ist.

Möchten Sie erfahren, wie KI die Effizienz Ihres Unternehmens steigern kann?

Kontaktieren Sie uns – wir erstellen Ihnen ein Angebot, das auf den tatsächlichen Anforderungen Ihres Unternehmens basiert.